五月下旬以来专业实盘配资杠杆,经历了前期反弹的A股似有震荡休整之态。随着业绩进入空窗期,叠加市场对海外降息预期与国内地产新政成效的观望心态,近期A股整体交投情绪有所降温。行情冷淡之时,红利风格却仍是难得的投资主线之一。

作为境内最早的红利指数产品,红利ETF(510880)拥有超过17年的历史业绩。产品紧密跟踪上证红利指数,最新规模超183亿,在全市场红利主题ETF中居首。(数据

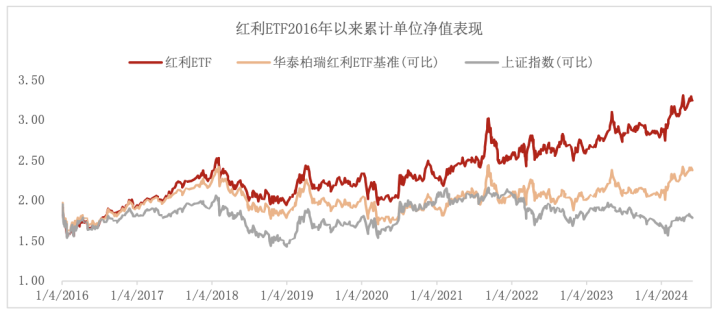

净值曲线显示,红利ETF不仅仅只是近年来的业绩表现显著抬升,而且从更长的维度来看,穿越不同行情阶段力争持续向上。即便在市场的下行或震荡周期中,策略的防御属性也得以充分展现。

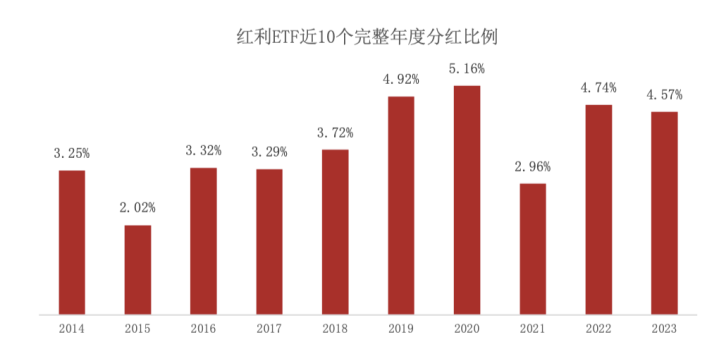

“长红”的,不仅仅是业绩表现,还有红利ETF过去多年来的分红传统。自2006/11/17成立至今,17个完整年度中红利ETF共分红17次,累计分红总额近33亿。(数据

在基金的分红属性越来越受到投资者关注的当下,持续良好的分红传统体现着基金的分红意愿和分红能力。既是重要的投资收益来源,也是能够提高投资者持有体验的重要方式。

红利ETF值得长期关注的几个理由

1.股债“剪刀差”走阔,红利资产吸引力加码

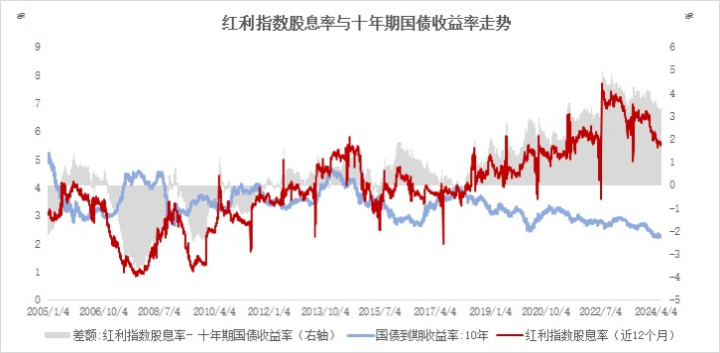

近年来国内中长期利率一路下行,截至6月4日,最新10年期国债到期收益率已下探至2.29%。此外,理财打破刚兑、地产周期变化、存量高息资产到期等多方面因素共同驱动了当前我们所面对的低利率环境成为一种长周期状态,也让资金对于高息类资产的偏好逻辑较为牢固。毕竟,如果和十年期国债收益率相比,红利类指数的3%—6%左右的股息率水平具有确定性较高的吸引力。(股票型基金的预期风险和预期收益高于货币市场基金、债券型基金和混合型基金。)

而在一众A股红利类指数之中,上证红利指数(000015.SH,简称“红利指数”)的股息率水平显著领跑,相对优势显著。

2.成分股经营相对稳定,或适合作为长期底仓选择

在国内经济由高增速阶段向高质量发展转型的过程中,能够持续高景气和高增长的投资机会愈发稀缺。在这种格局下,红利资产的企业质量和分红属性成为了相对稳定的价值之锚,也助推形成了红利策略有望继续担当市场主线的长期投资趋势。

而且考虑到当前经济弱复苏的宏观环境,市场资金整体的风险偏好维持偏防御风格,红利类资产较为稳定的分红水平是相对确定性较高的收益来源,也赋予了红利策略较突出的防御属性,有望较好抵御内外部的不确定性风险,成为投资者在资产配置时的底仓选择。

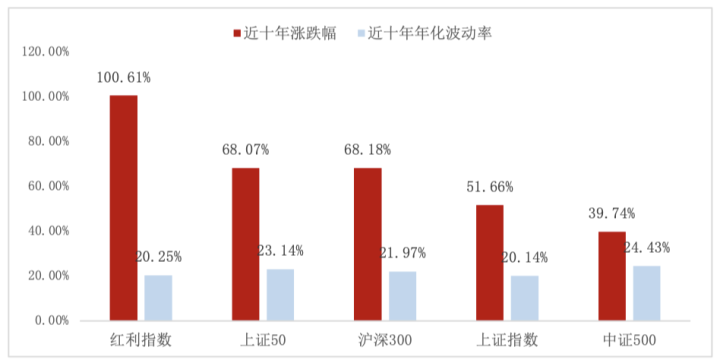

以红利指数为例,近10年区间涨幅超100%,大幅跑赢主要宽基指数的同时兼具波动较小的优势,展现出红利策略对于不同行情的长期有效性。

3.A股分红环境不断优化,红利投资有望迎来更好发展生态

A股常态化分红机制持续完善、上市公司分红水平整体提升,是有望支撑红利策略长期有效性的另一个重要逻辑。

政策端,随着多项明确引导上市公司提高分红水平的政策文件密集出台落地,A股的分红环境持续优化。尤其是今年4月A股市场迎来重磅新“国九条”,(4月12日国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》),从准入把关与持续监管两个角度加强对上市公司现金分红的监督管理,随着后续配套细则的持续落地,A股上市公司分红的稳定性和持续性有望增强。

数据也印证了A股上市公司分红积极性的提升。年报数据显示,2023年A股上市公司现金分红的公司数量、金额均创新高。共有超3800家公司2023年度进行现金分红,分红公司数量占比超72%,合计现金分红总额超2.1万亿。(数据

4.央国企估值重塑进行时,红利资产或将直接受益

对于上市公司而言,分红水平是展现回报股东能力的较好方式,有助于增强投资者的获得感,但连续稳定的分红对于公司盈利能力和现金流水平都提出了更高要求。在此基础上,盈利稳健、分红意愿和分红能力均有一定保障的优质央国企成为了上市公司分红的主力部队,正如近期备受关注的工、农、中、建、交、邮储等国有六大行悉数“官宣”中期分红意向,积极引导上市公司提升分红的稳定性、持续性和可预期性。(来源上市公司公告,截至24/6/5)

政策强化分红监管之外,上市央国企市值管理也受到了更多层面的重视和强调。2024年,国资委首先提出将市值管理纳入中央企业负责人业绩考核,证监会也提出推动将市值纳入央企国企考核评价体系。

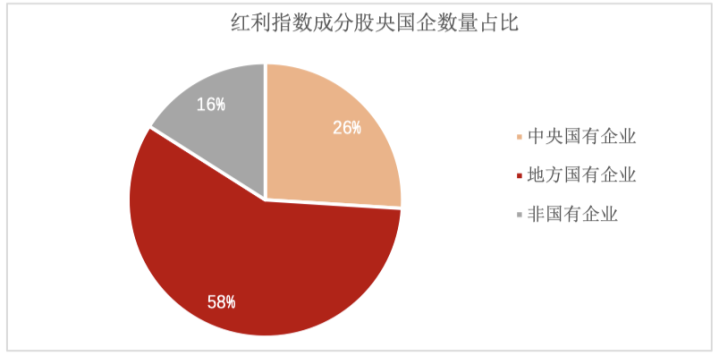

长期以来,央国企与国家发展战略高度相关,承担着经济支柱和产业引领的重要作用,推动着国家产业的转型升级,而在当前的时代背景中,央国企正扮演着愈发重要的角色,未来或更好发挥价值实现与价值创造的功能。成分股中国有企业占比高达84%的上证红利指数,也有望受益于央国企价值重塑。

随着政策持续加码落地,A股常态化分红机制进一步健全,分红优势叠加国企改革与央企市值管理深化,优质央国企的内在价值有望继续增强。跟踪上证红利指数的红利ETF(510880)有望持续受益,帮助投资者分享高分红央国企长期发展的红利。

在当前我们所面临的“资产荒”环境中,居民端对于长久期求稳健资产的追求并未减少,反而在充满不确定性的环境中越来越强,红利策略的核心价值无疑与当下市场资金的配置诉求相对契合。因此,高股息率、高央国企含量、高分红比例的红利ETF(510880)及其场外联接基金(A类012761/C类012762)正展现出愈发重要的投资价值。

备注:华泰柏瑞上证红利ETF成立于20061117,2019年、2020年、2021年、2022年、2023年收益依次为16.51%、-0.71%、10.94%、2.47%、7.41%。业绩比较基准为:上证红利指数收益率,同期收益分别为10.67%、-5.69%、7.62%、-2.42%、2.67%。近五年内历任基金经理:柳军(20090604至今)、李茜(20191105至今)。华泰柏瑞上证红利ETF联接基金成立于20211115,A类份额在2022年、2023年收益依次为0.63%、6.63%,C类份额同期收益依次为0.54%、6.51%,业绩比较基准为:上证红利指数收益率*95%+银行活期存款利率(税后)*5%,同期收益分别为:-2.19%、2.58%。历任基金经理:李茜(20211115至今)。以上数据摘自基金定期报告。

风险提示:基金有风险,投资需谨慎。如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金投资需注意投资风险,请仔细阅读基金合同、基金招募说明书及产品资料概要等法律文件,了解基金的具体情况。指数由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。

智通财经APP讯,绿新亲水胶体(01084)发布公告,于2024年5月21日,公司已向五名承授人(为集团高级管理层团队成员)授出380万股奖励股份。奖励股份占截至本公告日期已发行股份的0.46%。奖励股份将于五年内归属予承授人,并设有退扣机制。

从2004年创业成为智能交通行业第一代从业者,到2017年在深圳证券交易所敲钟上市;从2019年因政策红利行业爆发,到红利放缓后业绩下滑,公司在蛰伏中夯实内功扭亏为盈;回顾二十年间星夜兼程,筚路蓝缕,金溢科技董事长罗瑞发不禁感叹:“雄关漫道真如铁,而今迈步从头越”。

本文源自:金融界专业实盘配资杠杆